6 НДФЛ за 1 квартал: инструкция и примеры заполнения

Какие изменения в отчете за первый квартал ожидают субъектов хозяйствования? Все юр лица, которые признаются налогоплательщиками НДФЛ, должны сдать отчет за 1 квартал 2018 года до 3 мая, так как с 30.04 по 02.05 – праздничные и выходные дни. Перенос предусмотрен НК в статье 6.1 пункт 7. Рассмотрим подробно, какие трудности могут возникнуть при заполнении декларации.

Декларацию должны представлять все субъекты хозяйствования, которые выплачивали прибыль физ. лицам в течение первого квартала. Изменен ли бланк отчета 6 НДФЛ? Как отразить в декларации за 1 квартал 6 НДФЛ заработок и премию за прошлый год, которые были перечислены в январе? Когда прибыль физ. лица за март следует отражать во 2 разделе формы за 1 квартал? Рассмотрим пошагово каждую ситуацию.

Общие требования заполнения декларации за 1 квартал

Основной нормативный документ, которым нужно руководствоваться, чтобы правильно заполнить декларацию – приказ ММВ 7-11/450. Декларация состоит из следующих разделов:

- Титула, в котором указывается обобщенная информация;

- 1 части, где данные формируются нарастающим итогом с начала календарного года;

- 2 части, где отражаются сведения только текущего периода.

Если были применены разные ставки НДФЛ, формирование 1 части нужно выполнить отдельно для каждой ставки.

Субъекты хозяйствования, у которых есть филиалы, должны формировать декларацию по каждому из них с указанием соответствующих КПП и ОКТМО. Данная норма разъяснена в письме БС 4-11-13984.

Это важно! После формирования декларации, необходимо самостоятельно проверить контрольные соотношения, опубликованные в письме БС 4-11/3852.

Представлять отчет нужно в фискальные органы по месту нахождения субъекта хозяйствования, для филиалов – по месту их регистрации, для индивидуальных предпринимателей – в налоговую службу по месту жительства.

Нужно ли сдавать 6 НДФЛ, если нет перечислений

Когда в первые три месяца календарного года субъекты хозяйствования не выступают в роли налоговых агентов и никакую прибыль в пользу физ. лиц не производят, удержания и исчисления подоходного нет, представлять отчет не нужно. Норма разъяснена в БС 4-11-13984.

Сдавать декларацию необходимо, если заработная плата была начислена, хотя бы в 1 месяце, но не перечислена. С признанной прибыли следует произвести исчисление налога, даже если он не был еще перечислен (НК ст. 226 п. 3). При заполнении декларации нужно отразить начисленную прибыль физическим лицам и не удержанный подоходный налог.

При формировании декларации за первые три месяца необходимо указать ИНН, КПП и сокращенное наименование компании (согласно уставным документам). Если отчет представляется в отношении филиала, указать его ИНН.

Для первичной подачи отчета в графе «номер корректировки» следует поставить нули. В случае представления корректировочной формы – номер корректировки. В ячейке периода представления следует указать код 1 квартала – 21.

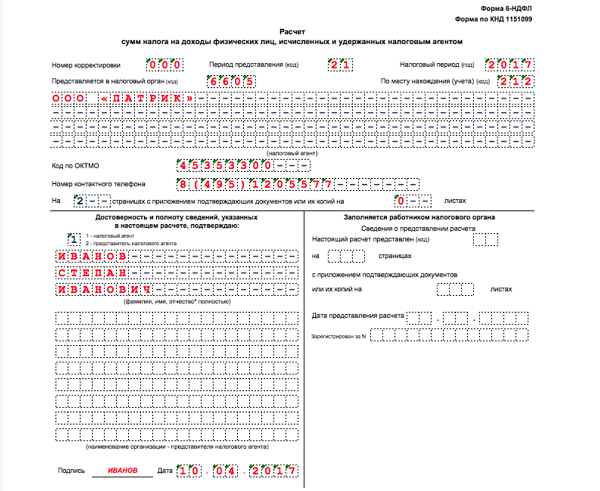

Бланк правильного заполнения титула выглядит следующим образом:

В 1 часть декларации по НДФЛ включаются обобщенные сведения по начисленной прибыли, предоставленных в данном периоде вычетов, начисленном и перечисленном подоходном налоге. Порядок заполнения 6 НДФЛ 1раздела согласно письму БС 3-11/650 выполняется нарастающим итогом.

Блок граф 10-50 следует заполнять отдельно для каждой ставки НДФЛ.

Блок граф 60-90 заполняется только на одном листе раздела, в нем отражаются итоговые сведения.

Во второй части декларации указывают:

- Даты удержания и исчисления НДФЛ;

- установленный срок исчисления налога в казну;

- полученную прибыль физ. лицами и перечисленных сумм налогов.

Показатели заполняются только в отношении операций отчетного квартала.

Графы следует заполнять следующим образом:

- 100 – дни получения прибыли физ. лицами;

- 110 – день удержания налога;

- 120 – день, когда НДФЛ должен быть перечислен в бюджет. Для заработка – не позднее следующего дня за датой перечисления доходов;

- 130 – все доходы(без учета удержания НДФЛ), начисленные на день, указанный в ячейке 100;

- 140 – НДФЛ, который был удержан на день, указанный в графе 110.

Во 2 части формы за январь – март следует отразить сведения о суммах фактически полученных доходов, с которых было произведено удержание и перечисление подоходного. Показатели формируются только за отчетный период (БС 4-11/3058).

Если прибыль была начислена, но срок перечисления налога не наступил, отражать такие доходы в данном периоде не нужно (БС 4-11/1249).

Пример.

Дата перечисления заработка сотрудникам – 31 число. Соответственно, за март зарплата перечислена в последний день месяца. Дата перечисления подоходного налога в связи с выходными – 03 апреля. Данные доходы войдут во 2 раздел расчета за 2 квартал.

Заполнение 1 части для данного примера будет следующим:

- 020 – прибыль физ. лиц за 1 квартал;

Заполнение 2 части за 1 квартал:

- Доходы за январь и февраль.

Заполнение 2 части расчета за полугодие:

- Прибыль физ. лиц за март.

Нюансы отражения заработка за декабрь

Перечисление прибыли переходящего периода вызывает много вопросов. Рассмотрим основные моменты.

Дата перечисления прибыли сотрудникам – в последний рабочий день месяца. Но это не последний день месяца, и доходы расцениваются, как авансовый платеж. Заработок можно назвать доходом, только если он выплачен в последний день месяца. Удерживать налог и перечислять его в казну досрочно нельзя (БС 3-11/2169).

Пример отражения зарплаты за декабрь.

Была перечислена зарплата сотрудникам 30.12 в сумме 180 000 руб. Одновременно был исчислен и удержан подоходный налог в размере 23 400 руб. В казну эта сумма была перечислена после праздников – 09.01.

Для данного примера заполнение 1 раздела формы за год будет следующим:

- Графа 20 – 180 000 руб.;

- поля 40, 70 – 23 400 руб.

Во 2 части отчета за год данные суммы отражены не будут.

Заполнение 2 части формы за январь – март:

- 100 – 31.12

- 110 – 31.12

- 120 – 09.01

- 130 – 180 000 руб. (декабрьская зарплата);

- 140 – 23 400 руб.

Образец заполнения 6 НДФЛ 2 части для данного примера:

Доходы за декабрь перечислены физ. лицам в январе

Если заработок начислен в одном отчетном периоде, например, за декабрь, а выплачивается в другом (в январе), его отражать в отчете за год нужно только в 1 части.

- 020 – прибыль за декабрь;

- 040 – исчисленный подоходный налог с заработка за декабрь.

В графу 070 сумма подоходного налога в отчет за год не попадет, так как фактическое удержание будет только в январе.

Таким образом, в форму за 1 квартал должны быть включены данные:

- 070 – удержанный подоходный налог налоговым агентом с заработка за декабрь;

- блок полей 100-140 заполняется с учетом сведений по доходам физ. лиц за декабрь.

Пример.

09.01 была перечислена прибыль за декабрь в размере 250 000 руб., с одновременным удержанием НДФЛ в размере 32 500 руб.

Заполнение расчета за 1 квартал для данного примера:

- Поле 070 – 32 500 руб.;

- поле 100 – 31.12;

- поле 110 – 9.01;

- поле 120 – 10.01 (день перечисления в казну подоходного налога).

Как отразить отпускные, выплаченные заранее

Как заполнить 6 НДФЛ, если отпуск сотрудника начинается с 1 числа апреля месяца, и отпускные ему выплачиваются заблаговременно согласно ТК РФ. Для данного случая в отчете за январь – март эти сведения указать необходимо и в 1, и во 2 части. Для отпускных, датой удержания подоходного налога признается день перечисления прибыли. В казну данные суммы юр лицо обязано перечислить в последний день квартала.

Отражение премии, перечисленной в 1 квартале

Отражение премии сотрудникам зависит от того, по результатам какого периода данные выплаты были произведены. Играет роль, были ли это выплаты по производственным или непроизводственным заслугам.

Данные выплаты уравнивать с заработком нельзя. День получения такой прибыли и удержания подоходного налога определен в статьях 223 и 226 НК. Премию нужно отражать в день ее выплаты с одновременным удержанием подоходного налога.

Пример.

6 марта сотрудник получил месячную премию за февраль в размере 15 000 руб. Подоходный составил 1 950 руб.

Пример заполнения 2 раздела 6 НДФЛ за 1 квартал:

Выплата премии за производственные результаты

Производственное премирование – это вознаграждение по результатам работы. Отражать в декларации такие доходы нужно исходя по итогам периода вознаграждения сотрудников (такой порядок будет действовать согласно БС 4-11/1139).

Если премия за производственные результаты была перечислена по итогам определенного месяца, днем получения прибыли признается последняя дата месяца. Если премирование произведено за квартал или год, следует придерживаться даты приказа.

Например, работники премированы по результатам работы за прошлый год согласно приказу от 24.01. Выплата произведена 03.02. Данную операцию в декларации за 1 квартал следует отразить следующим образом:

- Поля 20, 40, 70 – соответствующие сведения о премировании и удержанного подоходного налога;

- поле 60 – количество работников, которым была выплачена премия.

- 100 – 31.01;

- 110 – 03.02;

- 120 – 04.02(не позднее, чем на следующий день после даты перечисления премии);

- 130, 140 – соответствующие данные о премировании и налоге.

Заключение

Если деятельность в 1 квартале приостановлена, рекомендовано уведомить фискальные органы в письменной форме о том, что никакая прибыль в пользу сотрудников не начислялась и, соответственно, налоги не удерживались и не перечислялись. Можно представить нулевой расчет, получив который, инспектор поймет, что деятельность компании приостановлена.