Инструкция по заполнению формы 6-НДФЛ

С нового 2016 года была введена новая форма документа. 6-НДФЛ никому не известна, соответственно, вызвала много вопросов.

Форма напоминает собой 2-НДФЛ, но отличается от нее тем, что заполняется по всему штату сотрудников. И сдаётся каждый отчетный период, то есть ежеквартально. Используя эту инструкцию по заполнению 6-НДФЛ, можно быстро и без проволочек .

6-НДФЛ должны сдавать организации и индивидуальные предприниматели, у которых в штате числятся сотрудники. Если штат сотрудников до 24 человек включительно, работодатель может производить сдачу формы 6-НДФЛ на бумажном бланке.

Если в штате более 24 человек, форма заполняется и отправляется в электронном виде. Подтверждением о принятии отчетности является автоматический ответ, что отчетность 6-НДФЛ попала в базу данных налоговой инспекции.

Итак, новую форму отчетности 6-НДФЛ заполняют работодатели, имеющие сотрудников свыше 1 человека, и предоставляют ее ежеквартально в ИФНС.

Как заполнить 6-НДФЛ

Так как это новый документ, бухгалтеры организаций могут столкнуться с рядом проблем по заполнению. Первое, что делается в любом документе, — это заполняется шапка. В нашем случае заполнение начинается с титульного листа.

Титульный лист

Сначала заполняются реквизиты организации: ИНН, КПП, Наименование.

Затем указывается номер корректировки отчетности, если она сдаётся первый раз, значит, ставится 000. Если форма является уточняющей, 001 и т.д. по количеству .

Нужно знать, какой код периодов предоставления и отчетного года . В таблице указаны номера периодов:

| Отчетный период | № |

| 31 | |

| 33 | |

| 34 |

Код налогового органа — первые 4 цифры вашего ИНН.

Поле «По месту нахождения учета » показывает, какая именно о . Каждая организация имеет свой код:

Заполняется поле ОКТМО организации.

Затем указывается фамилия, имя, отчество налогового агента или его представителя. Если форму заполняет и предоставляет сам руководитель организации (налоговый агент), нужно указать – 1. Если отчётность сдаёт представитель, то ставится 2.

Следующим этапом идет заполнение разделов 1 и 2.

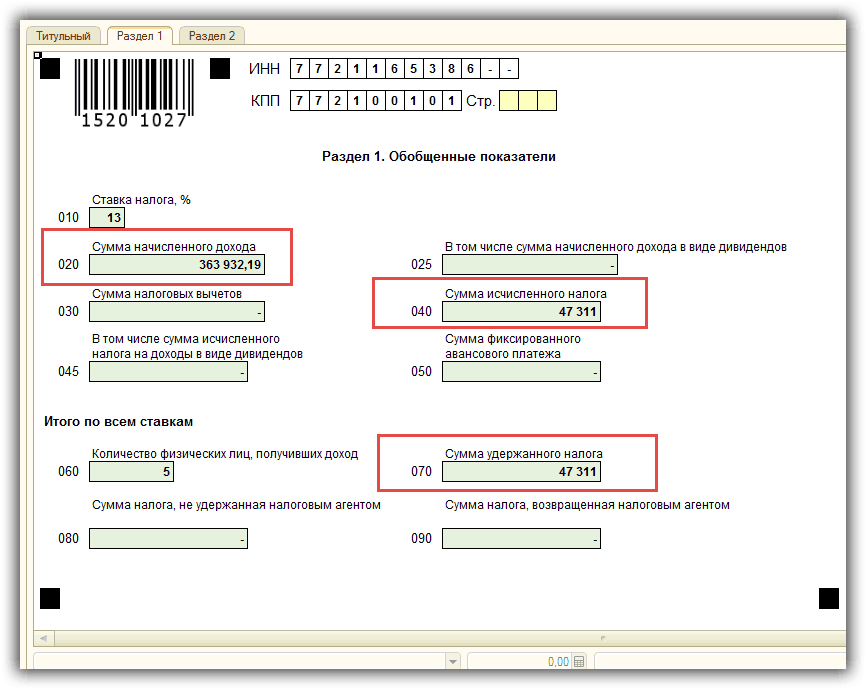

Заполнение 1 раздела 6-НДФЛ — Обобщенные показатели

Сами по себе разделы имеют отличия не только в нумерации (кодах) строк, но и в оформлении. В за весь отчетный период. Например, если отчетность сдается за 3 квартал, значит, указываются суммы за все три квартала.

- Обязательно при заполнении строки 010 нужно указать сумму подоходного налога. Он составляет 13%.

- В проставляются начисленные доходы по всем сотрудникам.

- Строка 025 содержит информацию о начисленных .

- Строка 030 отображает суммы налоговых вычетов.

- В пункте 040 указывается сумма исчисленного дохода.

- Поле 045 заполняется в том случае, если был исчислен налог на дивиденды.

- В строчке 050 указывается сумма фиксированного авансового платежа. В этой строке отображаются данные, если организация или предприниматель воспользовались услугами найма работников и выплачивали авансы с суммы дохода организации.

- В строке 060 указывается количество людей (штатное расписание), которые получили заработную плату.

- отражает данные об удержании налога.

- В , как правило, указываются суммы налога, которые налоговый агент (организация) исчислили, но не удержали.

- А строка 090 отражает сумму налога, которую работодатель вернул.

На этой строке раздел 1 заканчивается.